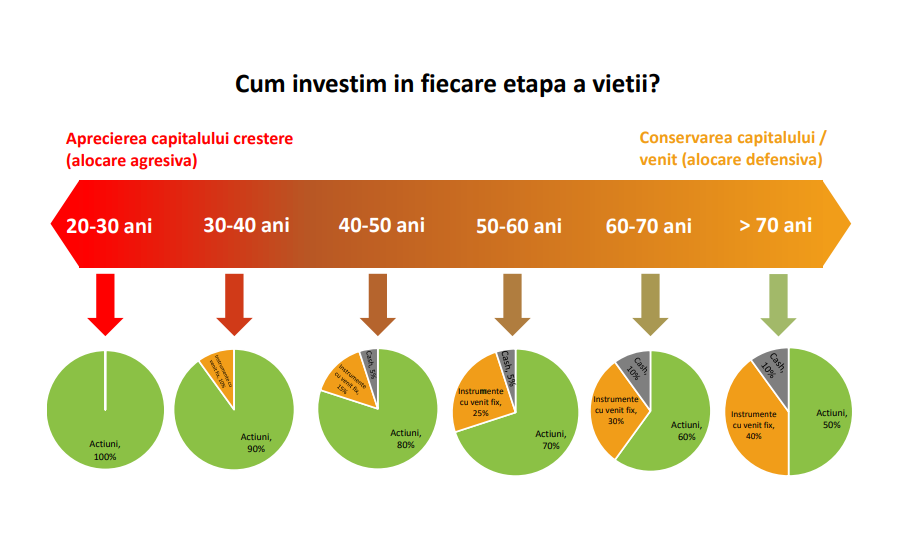

Cum investim în fiecare etapă a vieții?

Investițiile reprezintă un proces lung, iar câștigurile pe termen scurt sunt evazive și adesea iluzorii. Astfel, cu cât orizontul investițional este mai îndepărtat, cu atât șansele de a atinge randamente atractive sub formă de creșteri ale capitalului investit, sunt mai mari.

Setarea unui plan investițional pentru diferite etape ale vieții are rolul de a pune o bază financiară solidă pentru schimbările din viața noastră și ne oferă oportunitatea de a ne creiona visele și aspirațiile.

Ce factori determină alocarea de active?

Fiecare etapă reprezintă o decizie diferită de investiție, corelată cu un set diferit de responsabilități și obiective investiționale. Similar, toleranță noastră la riscul investițional ar trebui să se schimbe în funcție de etapele vieții pe care le traversăm, având o evoluție descrescătoare în raport cu vârsta.

Orizontul de timp este un aspect esențial în stabilirea strategiei investiționale, reprezentând durata pentru care îmi propun să mențin investiția.

Cum stabilesc alocarea activelor?

Un principiu cunoscut, menit să simplifice procesul de alocare a activelor este Regula lui 120 (cunoscută anterior ca regula lui 100), conform căreia expunerea în acțiuni/active volatile ar trebui determinată ca diferența dintre 120 și vârsta ta. Procentul rămas ar trebui alocat în produse conservatoare, cu risc scăzut, precum depozitele, instrumente financiare cu venit fix – obligațiunile, titlurile de stat, etc, sau produse care au în componentă aceste clase de active – fondurile de investiții.

Cu toate acestea, pe măsură ce speranța de viață continuă să crească, tendința remarcată la nivel internațional este că oamenii se bazează pe economiile lor pentru perioada pensionarii. Putem spune că efortul pentru a acoperi necesarul financiar pentru o perioada mai lungă (care poate include și potențialele cheltuieli mai consistente pentru asistență medicală și medicamente) va fi mai mare. În lumina acestor considerente, unii experți și consilieri din industria financiară recomandă acum investitorilor să păstreze o alocare mai agresivă a activelor, pentru o perioada mai lungă.

În cele ce urmează, vom acoperi șase etape de viață și vom analiza cum trebuie să folosim investițiile ca strategie și cum ar trebui efectuată tranziția între etape:

Etapa I: 20-30 ani (100% acțiuni)

Această etapă marchează începutul carierei tale și a vieții tale ca adult. Cu puține responsabilități și obligații, ea reprezintă etapa inițială, în care setezi pașii pentru investițiile tale. Este momentul de asumare a riscurilor, de creionare a principiilor și de alegere a strategiei investiționale. Pentru investitorii mai tineri, cu un orizont lung în față, regulile de bază sugerează că ar putea dori să-și păstreze cea mai mare parte din portofoliu în acțiuni, pentru a ajuta la maximizarea investiției.

Etapa a II-a: 30-40 ani

- acțiuni: 90%

- instrumente cu venit fix: 10%

Dacă în plan profesional te aștepți la creștere în carieră, pe plan personal următorul pas este căsătoria. Cu noi responsabilități și un volum semnificativ modificat de venituri/cheltuieli în creștere, acesta este momentul în care trebuie să te gândeșți, să reanalizezi nivelul de toleranță la risc și să efectuezi o prima rebalansare a portofoliului.

În continuare, investițiile în acțiuni reprezintă un coeficient semnificativ din structura portofoliului, dar aproximativ 10% sunt distribuiți în titluri mai sigure.

Etapa a III-a: 40-50 ani

- acțiuni: 80%

- instrumente cu venit fix: 15%

- cash: 5%

În prima parte a acestei perioade, o secțiune semnificativă din portofoliul este alocată în acțiuni. Această alocare poate fi considerată utilă dacă nu ai reușit să economiseșți suficient în anii cu venituri mai mici, deoarece ai putea adauga o creștere potențială portofoliului și ai avea încă suficient timp pentru a elimina efectul nefavorabil al volatilității.

Etapa a IV-a : 50-60 ani

- acțiuni: 70%

- instrumente cu venit fix: 25%

- cash: 5%

Este o etapă foarte importantă din viață, în care nu este momentul să îți pierzi atenția. Dacă ți-ai petrecut anii mai tineri cu un capital important în acțiuni, trebuie să fii mai conservator cu cât te apropii mai mult de perioada în care vei avea nevoie efectiv de economii pentru perioada de pensionare.

Această etapă presupunere transferul unora din investițiile tale mai riscante către investiții mai stabile.

Etapa a V-a: 60-70 ani

- acțiuni: 60%

- instrumente cu venit fix: 30%

- cash: 10%

Ia în considerare strategii pentru a-ți pregăti portofoliul să poată face față scăderilor pieței, urgențelor neașteptate, inflației și pentru îmbunătățirea calității vieții tale.

Etapa a VI-a: >70 ani

- acțiuni: 40%-50%

- instrumente cu venit fix: 40%

- cash: 10%

În pofida modelului folosit, considerăm că în această etapă, profilul tău de risc ar trebui să fie schimbat spre unul mai conservator, pentru a proteja capitalul existent. Analizează și realocă investițiile astfel încât să obții venitul de care ai nevoie, asigurând în același timp o creștere a capitalului, dar și finanțarea următorilor ani.

Deoarece obiectivele și strategiile de investiții variază de la persoană la persoană, în funcție de stilul de viață și de planuri, este important să înțelegi care sunt nevoile tale atunci când îți planifici propriile investiții.

Viața este plină de neprevăzut și pot exista situații în care șocul să nu te lase să acționezi rațional sau situații în care îți doreșți să fi fost mai înțelept în privința planului de economisire.

Setarea unui plan personal de investiții, care să țină seama de cât mai multe variabile, poate părea complicat la început, dar pe măsură ce devii disciplinat lucrurile se simplifică și te poate ajuta să treci peste momentele mai puțin fericite, dar și să ai resurse financiare pentru a-ți satisface hobby-urile, de a-ți organiza vacanțele mult visate sau de a fi alături de familie și de cei dragi în momentele frumoase.

Fiecare etapă de viață are propriile provocări și nu poți trăi ignorând experiența înaintașilor și nici condițiile economice serios agravate, care iată, ne afectează deja pe termen mediu. În ultimii ani am învățat că perturbările vieții vin din cele mai neașteptate direcții și nu pot fi controlate.

De aceea este oportun să vorbim acum despre menținerea echilibrului corect în portofoliul tău de investiții, de disciplină, iar în fiecare etapă să fii foarte conștient de ceea ce se întâmplă și să privești cu obiectivitate către viitor. Cu cât vei păstra mai mult controlul astăzi, cu atât vei putea crea mai ușor un mâine fericit.

Alina Huidumac, Director General adjunct SAI Certinvest

Echipa Biziday nu a solicitat și nu a acceptat nicio formă de finanțare din fonduri guvernamentale. Spațiile de publicitate sunt limitate, iar reclama neinvazivă.

Dacă îți place ce facem, poți contribui tu pentru susținerea echipei Biziday.